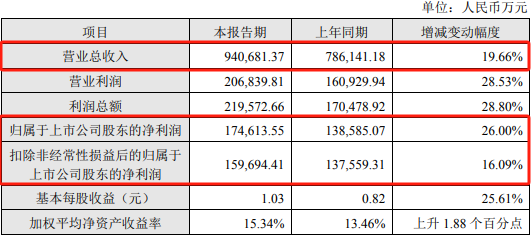

2月20日晚间,汤臣倍健作为中国膳食营养补充剂行业的领军企业,在其发布的2023年度业绩快报中透露,公司在过去一年实现了显著的经营增长。数据显示,全年营业收入攀升至94.07亿元人民币,同比增长了19.66个百分点;归属上市公司股东的净利润亦大幅上扬,达到17.46亿元人民币,较上年同比增长了26%。

消息喜忧参半。一来,汤臣倍健因高企的销售费用率而在去年四季度亏损了1.55亿元,仅次于2019年巨亏之时;与此同时,公司上修了2024年股权激励考核目标,彰显信心,是个好消息。

照修正后的方案来计算,汤臣倍健今年的营收将首次突破百亿大关。公司信心何来?

汤臣倍健2023年业绩快报

去年四季度亏损1.55亿元

与业绩预告比较,汤臣倍健去年归母净利润增速居预告中值,符合市场预期。这份业绩快报需要注意两个信息。

首先,净利润增幅高于营收增速,不过这是上年基数低所致。

汤臣倍健在2022年营收小幅增长,归母净利润却下滑约20%,基数低,因而去年净利润增速显高。

非经常性损益也有功劳。汤臣倍健去年扣非归母净利润15.97亿元,同比增幅为16.09%,是略低于营收增速的。其非经常性损益来自政府补助及持有的金融资产公允价值变动收益。

其次,汤臣倍健去年四季度亏损1.55亿元。

从过往财报来看,汤臣倍健四季度向来是一年中盈利能力最弱的季度,不过去年四季度上亿元的亏损也是金额较大的,仅次于2019年第四季度。2022年四季度为亏损不到1亿元。

这一方面因2022年第四季度增强免疫力类产品消费需求强,收入基数较高,2023年第四季度收入较上年同期略有下降。另一方面,由于品牌建设投入较大,单季度销售费用率全年最高。

对汤臣倍健来说,高企的销售费用率已成为公司业绩增长的掣肘。

去年净利润水平17.46亿元与2021年的17.54亿元基本相当,而2021年汤臣倍健的营业收入只有74.31亿元,比去年少了近20亿元。

“销售费用率水平与公司所处行业赛道及行业发展阶段等相关。”汤臣倍健董秘唐金银在今年1月接受投资者调研时如此解释。

唐金银表示,近年来公司销售费用率上升一是由于线上渠道收入占比提升带动销售费用率提升,二是由于公司实施“多品牌大单品全品类全渠道单聚焦”战略,不断加大品牌建设费用。“随着公司运营能力的逐步提升,销售费用仍有优化空间,希望未来3-5年内销售费用率能够向35%-40%过渡。”

线上渠道收入的提升主要来自抖音平台。此前,汤臣倍健曾透露,线上各平台的收入占比是阿里系和京东合计超过六成,抖音约两成。其中,抖音已超过京东成为行业第二大平台,2023年公司在抖音渠道增速超过 100%。

尽管四季度亏损,汤臣倍健年度整体业绩尚可,其增长原因在于VDS市场蛋糕的做大。汤臣倍健公告称,受益于国民健康意识提升带来的多个品类产品市场需求增长。

随着人们保健意识的提升和人口老龄化趋势的到来,膳食营养补充剂行业未来的增长是值得期待的。

欧睿数据显示,2023年中国维生素与膳食补充剂行业零售总规模约2253亿元,2009年至2023年CAGR(年均复合增长率)约9.45%,2023年至2028年CAGR预计约为5.40%。

方正证券分析师王泽华认为,2022年我国VDS市场规模为2001亿元,但人均消费额相较于发达国家预计仍有一倍以上的提升空间。“龙头公司通过高费用投放获取市场份额,竞争处于相对优势地位。”

“从人均消费额、整体渗透率、人口老龄化趋势以及大健康的政策背景等方面来看,国内膳食营养补充剂行业还有较大增长空间,加之消费者对健康和基础免疫力的需求以及消费习惯逐步构建,行业成长性会长期持续。”唐金银如此表示。

对于汤臣倍健,王泽华还认为,中长期来看,多品牌的产品策略有望逐步见效。其中,健力多为成熟大单品,预计2023年收入增速有望转正;Life-Space受益于益生菌行业的快速发展和市占率提升,收入持续高增;健视佳大单品雏形已现,有望通过线上和线下渠道快速放量;健甘适和舒百宁正处高成长赛道,有望逐步培育成为下一个大单品。

小幅调高业绩考核目标

行业增长前景给汤臣倍健带来了信心,公司小幅调高股权激励考核目标。

一个多月前,汤臣倍健发布2024年限制性股票激励计划(草案),拟向36人授予限制性股票1680万股,授予价格为8.60元/股。其中,授予董事兼总经理林志成300万股,授予董事汤晖100万股,其他股份授予核心技术(业务)骨干共34人。

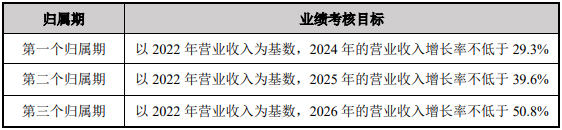

2月20日晚间,汤臣倍健修订了上述股票激励计划草案,主要是调整了考核目标。原方案中,2024年至2026年三个会计年度,每期考核目标为,以2022年营业收入为基数,营业收入增长率分别不低于25%、32%和38%。

调整后的方案中,依然是以2022年营业收入为基数,2024年至2026年营收增长率分别不低于29.3%、39.6%和50.8%,分别调高了4.3个百分点、7.6个百分点和12.8个百分点。

据悉,照汤臣倍健现有增速来看,调高后的目标依然不难完成。

汤臣倍健2022年营业收入为78.61亿元,可算得2024年的营收目标为不低于101.64亿元。刚刚好突破了100亿元。

公司去年已达成了约20%的增长,这意味着今年营收只要比去年增加7.57亿元,增幅约8%即可达成。

这个增幅并不高。汤臣倍健上市14年以来,只有2016年和2022年两年低于这一增速,其余年份均实现了两位数的增幅。

可见,修订后的考核目标仍然是一个较为稳健的目标。

汤臣倍健限制性股票激励计划业绩考核目标

二级市场上,汤臣倍健股价近两年处于调整之中。自公司股价2021年年中创下37.90元/股新高后,便震荡走跌,今年春节前最低下探至14.18元/股,近几日反弹,2月20日收盘价16.59元/股,股价较高位已腰斩。

2月21日早盘,汤臣倍健股价平开,早盘冲高,当日午盘上涨2.65%收于17.03元/股。

此次,汤臣倍健上调业绩考核目标能否将信心向市场传递,并提振股价呢?

文明上网,理性发言,共同做网络文明传播者